Credit Scoring: Bonität richtig einschätzen

Stellen Sie sich vor, Ihr Unternehmen prüft täglich Dutzende Kreditlimits und Zahlungsziele für internationale Kunden. Früher bedeutete das: Tabellen, manuelle Prüfungen, subjektive Entscheidungen. Heute liefert ein automatisiertes Credit Scoring Model in Sekunden eine objektive Einschätzung der Kreditwürdigkeit – auf Basis von Echtzeitdaten, KI und Erfahrungswerten.

Credit Scoring ist längst nicht mehr nur Thema für Banken. Auch Industrie-, Handels- und Dienstleistungsunternehmen nutzen es, um Risiken zu minimieren, Liquidität zu sichern und Entscheidungen im Forderungsmanagement zu beschleunigen.

Inhaltsverzeichnis

- Credit Scoring: Bonität richtig einschätzen

- Warum Credit Scoring für Unternehmen so wichtig ist

- Die wichtigsten Arten von Credit Scoring Models

- Credit Scoring in Deutschland und Europa

- Einfluss auf Liquidität und Working Capital

- Automatisiertes Credit Scoring mit HighRadius

- Zukunftstrends im Credit Scoring

- Fazit: Credit Scoring

Warum Credit Scoring für Unternehmen so wichtig ist

Credit Scoring bildet die Grundlage für objektive, schnelle und skalierbare Kreditentscheidungen. Es hilft, Bonitätsrisiken zu erkennen, Forderungsausfälle zu vermeiden und Cashflows zu stabilisieren.

Vorteile im Überblick:

- Einheitliche und nachvollziehbare Kreditentscheidungen

- Echtzeitbewertung von Neukunden und Bestandskunden

- Automatisierte Kreditlimits auf Basis von Scorewerten

- Frühwarnsysteme bei Bonitätsverschlechterung

- Reduzierung von DSO und zweifelhaften Forderungen

Damit wird Credit Scoring zu einem zentralen Hebel, um das Working Capital und die Liquidität eines Unternehmens nachhaltig zu verbessern.

Ebooks

Steigern Sie Ihre Finanzkraft mit HighRadius!

Erfahren Sie, wie Unternehmen mithilfe von Automatisierung ihre Finanz- und Unternehmensprozesse optimieren.

-

6 inspirierende Erfolgsgeschichten

-

Einblicke in datengestützte Automatisierung

-

Mehr Effizienz & weniger Fehler

Jetzt kostenlos herunterladen

Die wichtigsten Arten von Credit Scoring Models

Im Unternehmenskontext werden unterschiedliche Credit Scoring Models eingesetzt, je nach Ziel und Datengrundlage.

Application Scoring

Bewertet die Bonität neuer Kunden vor der Kreditvergabe. Es kombiniert interne Finanzdaten mit externen Informationen, etwa von Creditreform, CRIF Bürgel oder Creditsafe, um die Ausfallwahrscheinlichkeit zu berechnen.

Behavioral Scoring

Überwacht bestehende Kundenbeziehungen. Das Modell analysiert Zahlungseingänge, DSO-Trends und Abweichungen im Zahlungsverhalten, um drohende Risiken frühzeitig zu erkennen.

Proprietäre Modelle

Unternehmen entwickeln eigene Credit Scoring Models, die branchenspezifische Kennzahlen wie Eigenkapitalquote, Cashflow, Umsatzentwicklung oder Lieferantenrisiken berücksichtigen.

KI-gestützte Modelle

Hybride Modelle verbinden klassische Statistik mit Machine Learning. Sie erkennen Muster in großen Datenmengen und berechnen Scores dynamisch. Dank erklärbarer KI (Explainable AI) bleiben Entscheidungen trotzdem nachvollziehbar – ein entscheidender Punkt für regulatorische Konformität in der EU.

Credit Scoring in Deutschland und Europa

Im deutschen Markt unterliegt Credit Scoring strengen gesetzlichen Anforderungen.

- DSGVO: Nutzung personenbezogener Daten nur mit klarer Rechtsgrundlage und Transparenzpflicht.

- MaRisk & BaFin: Interne Scoring-Modelle gelten als Risikomodelle und müssen regelmäßig validiert, dokumentiert und auditiert werden.

- EBA-Leitlinien: Banken und Großunternehmen müssen ihre Modelle regelmäßig kalibrieren und auf Bias prüfen.

- IFRS 9: Scoring-Ergebnisse fließen in die Bewertung erwarteter Kreditausfälle (Expected Credit Loss) ein.

Zudem nutzen Unternehmen Auskunfteien wie Creditreform, Bürgel oder Bisnode für aktuelle Bonitätsdaten, Branchenvergleiche und Zahlungserfahrungen.

Einfluss auf Liquidität und Working Capital

Ein präzises Credit Scoring Model verbessert die Finanzstabilität und stärkt das Forderungsmanagement. Durch die rechtzeitige Erkennung gefährdeter Debitoren lassen sich überfällige Forderungen reduzieren und die DSO-Laufzeit verkürzen.

Einige Unternehmen koppeln ihre Scoring-Ergebnisse direkt mit dem Treasury oder Cash-Application-System, um Zahlungseingänge, Risikoklassen und Liquiditätsplanung automatisiert zu steuern.

Automatisiertes Credit Scoring mit HighRadius

Mit der Credit Management Software von HighRadius können Unternehmen Credit Scoring Models vollständig automatisieren. Die Plattform integriert interne ERP-Daten mit externen Wirtschaftsauskünften und liefert Risikoscores in Echtzeit.

Kernfunktionen:

- Echtzeit-Integration mit Auskunfteien wie Creditreform oder CRIF Bürgel

- Automatische Aktualisierung von Scores und Kreditlimits

- Frühwarnindikatoren bei Veränderungen der Risikoklasse

- Workflow-basierte Genehmigungen und Eskalationen

- Vollständige Audit-Trails zur Einhaltung regulatorischer Anforderungen

Praxisbeispiel:

Ein internationaler Industriekonzern implementierte das HighRadius Credit Scoring Model und konnte die Durchlaufzeit für Kreditentscheidungen um 65% reduzieren sowie die Ausfallquote um 14% senken.

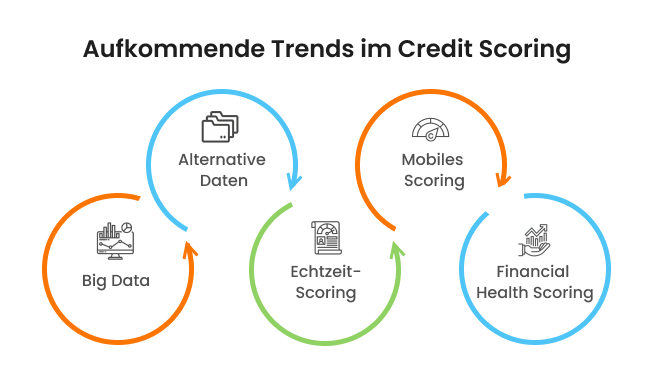

Zukunftstrends im Credit Scoring

Credit Scoring entwickelt sich rasant weiter – von statischen Modellen hin zu dynamischen, datengetriebenen Systemen:

- Alternative Datenquellen: Nutzung von Transaktions-, Lieferanten- oder Kommunikationsdaten.

- Echtzeit-Scoring: Sofortige Bewertung neuer Geschäftsvorfälle.

- Explainable AI: Erklärbare Modelle zur Sicherstellung von Transparenz und Fairness.

- Reject Inference: Integration abgelehnter Anträge zur Optimierung der Modellbasis.

- Survival-Modelling: Prognose nicht nur des Risikos, sondern auch des Zeitraums bis zum möglichen Ausfall.

FAQ zum Thema Credit Scoring

1. Was bedeutet Credit Scoring im Unternehmenskontext?

Credit Scoring beschreibt die systematische Bewertung der Bonität von Geschäftspartnern. Es basiert auf historischen Zahlungsdaten, Finanzkennzahlen und externen Auskünften und unterstützt automatisierte Kreditentscheidungen.

2. Was ist der Unterschied zwischen Credit Score und Credit Rating?

Der Credit Score ist eine numerische Punktzahl, die die Ausfallwahrscheinlichkeit abbildet. Ein Credit Rating ist eine qualitative Einstufung (z. B. A, BBB, C) und wird häufig von Ratingagenturen vergeben.

3. Welche Rolle spielen Auskunfteien wie Creditreform oder Bürgel?

Sie liefern Bonitätsinformationen, Zahlungserfahrungen und Branchenvergleiche, die direkt in Credit Scoring Models einfließen.

4. Wie unterstützt Credit Scoring das Forderungsmanagement?

Es hilft, Risikokunden frühzeitig zu identifizieren, Kreditlimits zu steuern und die DSO-Laufzeit zu verkürzen – was direkt die Liquidität verbessert.

5. Welche regulatorischen Anforderungen gelten in Deutschland?

Unternehmen müssen Scoring-Modelle regelmäßig validieren und dokumentieren (MaRisk, DSGVO, EBA-Leitlinien). Transparenz und Diskriminierungsfreiheit sind gesetzlich vorgeschrieben.

6. Wie lässt sich Credit Scoring automatisieren?

Mit Lösungen wie der HighRadius Credit Management Software können Scores automatisch berechnet, aktualisiert und in Genehmigungsprozesse integriert werden.

7. Wie beeinflusst ein gutes Credit Scoring Model das Working Capital?

Ein präzises und automatisiertes Credit Scoring Model reduziert zweifelhafte Forderungen, senkt das Kreditrisiko und beschleunigt den Zahlungseingang – wodurch sich Liquidität und Working Capital deutlich verbessern.

Fazit: Credit Scoring

Credit Scoring ist ein strategisches Instrument, um Risiken zu senken, Liquidität zu sichern und Prozesse im Kreditmanagement zu optimieren. Ein professionell validiertes Credit Scoring Model liefert objektive, nachvollziehbare und skalierbare Ergebnisse – die Basis für nachhaltigen Erfolg im B2B-Finanzwesen.

Erfahren Sie, wie HighRadius Ihr Credit Scoring automatisieren und Ihre Kreditentscheidungen effizienter gestalten kann: Kreditmanagement Software von HighRadius