Chaque mois, des équipes comptables et financières mobilisent des heures pour boucler les rapprochements bancaires. Cette tâche, perçue comme incontournable, reste pourtant manuelle, répétitive et rarement questionnée. Et c’est précisément ce qui en fait un point aveugle : un processus chronophage, peu automatisé, souvent inefficace… mais accepté comme une fatalité.

Pendant ce temps, les directions financières accélèrent leur transformation : digitalisation des clôtures, pilotage en temps réel, anticipation des risques. Le rapprochement bancaire, lui, reste coincé dans les années 2000.

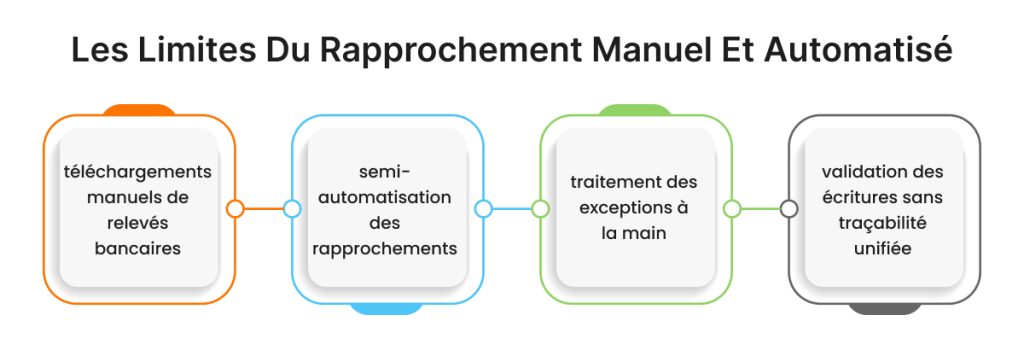

Le rapprochement bancaire est, depuis des années, le parent pauvre de la transformation comptable. En surface, les entreprises ont tenté de le moderniser : adoption d’ERP, RPA, et quelques automatisations ponctuelles. Mais dans les faits, le quotidien des équipes reste inchangé : export de fichiers, saisie manuelle, validation ligne à ligne, multiples échanges pour comprendre d’où vient un écart.

Cette situation n’est pas due à un manque de volonté. Elle s’explique par un modèle d’automatisation dépassé, qui repose sur des logiques rigides. On paramètre des règles, on traite des cas types, et on croise les doigts pour que les exceptions soient rares. Sauf que, dans la réalité d’un groupe multi-entités avec des flux complexes, les exceptions sont devenues la norme.

Décalage de dates, écarts de change, paiements en plusieurs fois, écritures compensées… Dès que le schéma s’éloigne du cas standard, le système bloque et renvoie le problème à l’humain. Ce qui conduit à des boucles interminables pour corriger, justifier, rapprocher.

Et ces frictions ne sont pas anodines. Elles ralentissent les clôtures de fin d’années, elles sapent la qualité des données, elles exposent à des risques de conformité, et surtout, elles mobilisent inutilement des équipes sur des tâches mécaniques.

Ce rapprochement lent, cloisonné, dépendant des équipes, n’est pas un simple irritant : il pèse chaque mois sur vos délais, vos données et vos ressources.

Les équipes passeraient en moyenne entre 20 et 50 heures par mois sur ce processus, utilisant souvent 3 à 5 systèmes différents pour le mener à bien. Ce temps précieux pourrait être consacré à des tâches à plus forte valeur ajoutée, telles que l’analyse financière ou la planification stratégique.

Et malgré tout cet effort, les erreurs persistent. L’intervention humaine constante multiplie les risques de saisie incomplète, d’interprétation approximative ou d’écarts non résolus. Les comptes sont soldés, mais rarement solides.

La conséquence directe : une visibilité affaiblie sur votre trésorerie réelle. Les chiffres sont disponibles, mais trop tard pour éclairer les décisions d’investissement, d’arbitrage ou de financement.

Et pendant ce temps, vos équipes — souvent très qualifiées — sont mobilisées sur des tâches mécaniques. Elles opèrent, mais n’analysent plus. Elles corrigent l’historique, au lieu de piloter l’avenir.

En arrière-plan, un autre coût se dessine : la non-conformité latente. Un processus peu traçable, difficile à auditer, exposé à des justifications manquantes… et des équipes épuisées à chaque fin de mois.

Ce dont les directions financières ont besoin aujourd’hui, c’est d’un système capable d’agir avec discernement, de s’adapter et de s’améliorer dans le temps. C’est exactement ce que propose l’IA agentique.

Loin d’être un simple buzzword, l’IA agentique dans le rapprochement désigne une technologie où l’intelligence artificielle n’est plus seulement une couche d’analyse, mais un agent autonome qui comprend les objectifs, traite les exceptions, apprend de chaque cas rencontré — sans nécessiter de reprogrammation continue. En somme, une automatisation qui prend des décisions, comme le ferait un collaborateur expérimenté.

Dans le contexte du rapprochement bancaire, l’IA agentique agit comme un analyste autonome, mais à l’échelle de milliers de transactions. Elle :

L’intérêt ? Réduire massivement le besoin d’intervention humaine, fiabiliser les clôtures et offrir aux équipes la possibilité de travailler sur les exceptions à forte valeur plutôt que sur les écarts courants.

Et concrètement, ça change quoi ?

Dans le prochain article, on entre dans les coulisses du rapprochement bancaire des IA agentiques : fonctionnement détaillé, cas d’usage terrain et résultats chiffrés à la clé.

Classé en tête pour sa capacité d'exécution et le plus avancé dans sa vision globale, pour la troisième année consécutive. Gartner déclare : « Les leaders mettent en œuvre avec succès leur vision et sont bien préparés pour l'avenir.”

HighRadius se distingue en tant que Leader dans le rapport IDC MarketScape pour les logiciels d'automatisation des comptes clients au service des grandes et moyennes entreprises. Le rapport IDC souligne l’intégration du Machine Learning dans les produits de gestion des comptes clients de HighRadius, ce qui renforce les capacités de rapprochement des paiements, de gestion du crédit et de prévision de trésorerie.

Dans le rapport AR Invoice Automation Landscape du premier trimestre 2023, Forrester montre la contribution majeure de HighRadius dans le secteur, notamment auprès des grandes entreprises en Amérique du Nord et dans la région EMEA, confirmant ainsi sa position comme l’unique fournisseur répondant pleinement aux besoins complexes de ce segment.

clients dans le monde

implémentations

de transactions annuelles

continents

Découvrez la solution financière idéale pour vos besoins.

Programmez un rendez-vous